تواجد الأجانب عبر الاستثمارات غير المباشرة، من الأمور التي يتخوف منها الكثير من الاقتصاديين، لما تحمله هذه الاستثمارات من مخاطر تقلبات سريعة، ويدرج جزء كبير من تلك الاستثمارات في ما يسمى "الأموال الساخنة"، وهي في العادة لا تتناسب مع الاقتصاديات النامية، ومن بينها الاقتصاد المصري، نظراً للثمن المرتفع الذي تتحمله هذه الاقتصاديات نتيجة تقلبات هذه الاستثمارات.

ولمصر تجربة في ما قبل ثورة 25 يناير/ كانون الثاني 2011، حيث سعت إدارة البنك المركزي برئاسة فاروق العقدة لجلب نحو 8 مليارات دولار للاستثمار في أذون وسندات الخزانة، وأتت تلك الاستثمارات من أجل العائد المرتفع على أدوات الدين المصري في ذلك الوقت ومقارنتها بما هو موجود في السوق العالمية.

ومع حلول ثورة يناير، هرعت تلك الاستثمارات للخروج من السوق المصرية، وقد ضمنت لها السياسة النقدية للبنك المركزي خروجاً آمناً في ظل ثبات سعر الصرف.

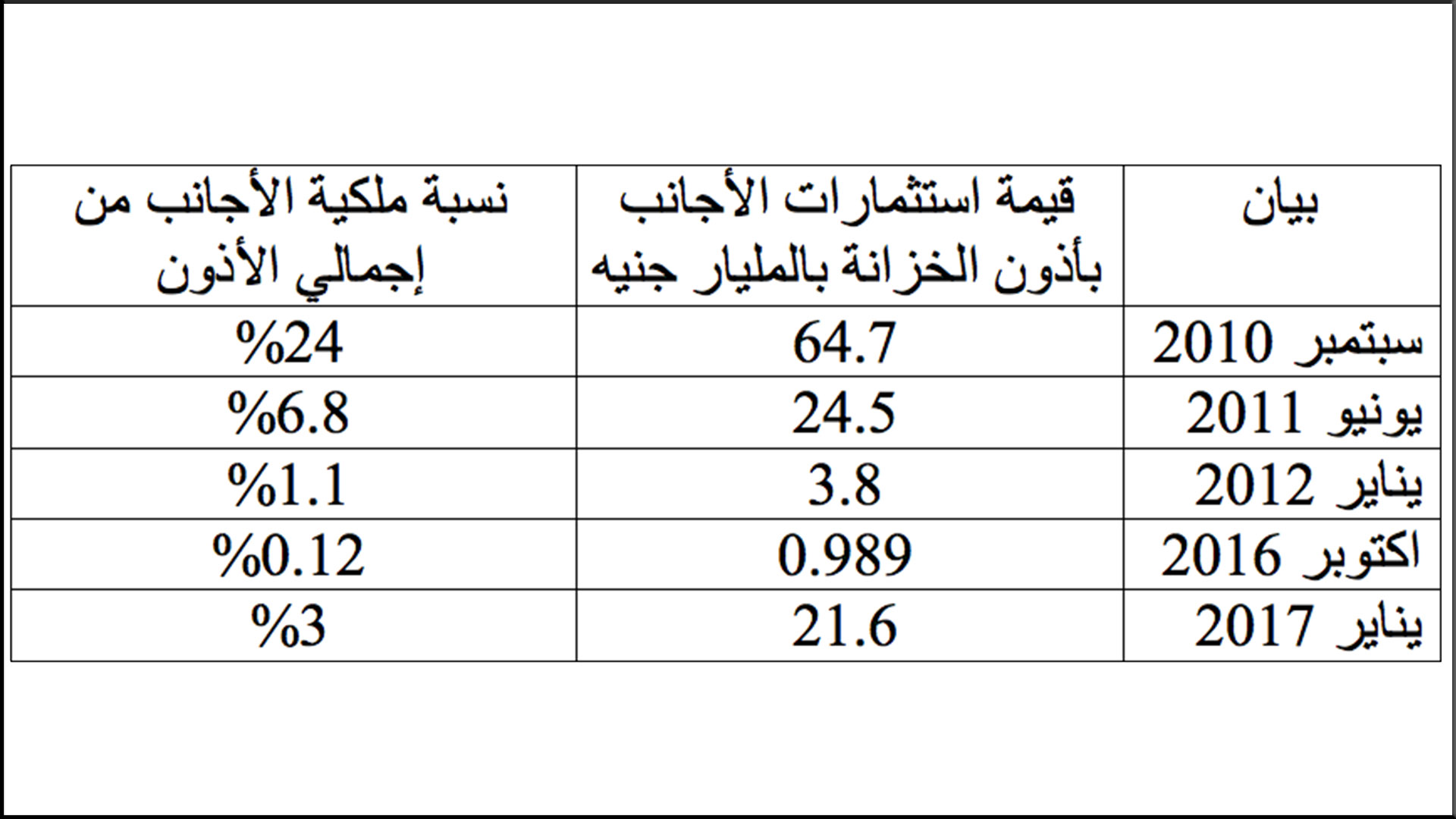

وحسب بيانات النشرة الإحصائية للبنك المركزي المصري في أغسطس/ آب 2011، فقد بلغت استثمارات الأجانب في أذون الخزانة 64.7 مليار جنيه مصري في سبتمبر/ أيلول 2010، وتراجعت في يونيو/ حزيران 2011 إلى 24.5 مليار جنيه، ما يشير إلى خروج نحو 40.2 مليار جنيه في 10 أشهر.

ولم يتوقف خروج الأجانب من الاستثمار بأذون الخزانة عند هذا الحد، بل إن نشرة البنك المركزي نفسها تُبين في مارس/ آذار 2012 أن استثمارات الأجانب بلغت حدها الأدنى في يناير/ كانون الثاني من ذلك العام، لتصل إلى 3.8 مليارات جنيه.

وكان لذلك أثره البالغ على استنزاف احتياطي النقد الأجنبي بالبنك المركزي، وكذلك رصيد العملات الأجنبية بباقي البنوك المصرية.

ومن قبيل الإيضاح بشكل أفضل، نجد أن نسبة مساهمة الأجانب في الاستثمار بأذون الخزانة في سبتمبر/ أيلول 2010 كانت تقدر بنحو 24%، وتراجعت في يونيو/ حزيران 2011 إلى 6.8%، وفي يناير/ كانون الثاني 2012 بلغت هذه النسبة 1.1%.

استثمارات الأجانب في مصر وفي غيرها من أدوات الدين العام، ليست أكثر من مقامرة، ولا تعد استثماراً، وإن اصطلح على تسميتها بالاستثمارات الأجنبية غير المباشرة في الأدبيات الاقتصادية، فهذه الاستثمارات تبحث عن الربح فقط، ولا تعنيها تنمية أو ظروف اقتصادية أو اجتماعية متدهورة في البلدان التي تتواجد فيها.

وحسب بيانات النشرة الاقتصادية للبنك المركزي في فبراير/ شباط 2017، نجد أن مارد استثمارات الأجانب في أذون الخزانة بدأ في العودة بعد تحرير سعر صرف الجنيه في نوفمبر/ تشرين الثاني 2016. ففي أكتوبر/ تشرين الأول من العام الماضي، بلغت مساهمة الأجانب في أذون الخزانة معدلات شديدة التدني، وصلت إلى 989 مليون جنيه، لتشكل 0.12% من الاستثمار.

ولكن بيانات يناير/ كانون الثاني 2017، أي بعد تحرير سعر الصرف بنحو ثلاثة أشهر، توضح صعود مساهمة استثمارات الأجانب في أذون الخزانة لتصل إلى 21.6 مليار جنيه، ولتبلغ نسبة 3%.

لكن تصريحات المسؤولين في وزارة المالية تبين أن استثمارات الأجانب في أدوات الدين العام قفزت إلى 100 مليار جنيه في أبريل/ نيسان الماضي.

ولا يمكن قراءة تزايد استثمارات الأجانب بأدوات الدين في ضوء تحسن مؤشرات الاقتصاد، ولكنه فقط يأتي كنتيجة لعاملين مهمين، الأول تحرير سعر صرف الجنيه، ووصوله لتجاوز سقف 18 جنيهاً مقابل الدولار، وأن احتمالات مزيد من الانخفاض في قيمة الجنيه قليلة جدا في الأجلين القصير والمتوسط، وبالتالي تقل مخاطر المستثمرين الأجانب تجاه تذبذبات سعر صرف العملة المصرية مقابل الدولار حال رغبتهم في الخروج من السوق.

أما العامل الثاني، فهو ارتفاع سعر الفائدة بالسوق المحلية، مقارنة بغيرها من الأسواق الأخرى، فقد ارتفع سعر الفائدة على أذون الخزانة من 14.5% في أكتوبر/ تشرين الأول 2016 إلى 18.2% في نوفمبر/ تشرين الثاني، ثم إلى 19.2% في أبريل/ نيسان 2017.

في الحالة المصرية نجد أن استثمارات الأجانب في أدوات الدين العام، تحقق بعض الإيجابيات، منها إتاحة النقد الأجنبي للحكومة، وبالتالي البنك المركزي، ما يتيح مساحة أكبر لعرض العملات الأجنبية، ويساعد المركزي في تحقيق سياسة نقدية تتسم باستقرار لسعر الصرف، عبر آليات العرض والطلب.

وفي ظل أزمة توفير النقد الأجنبي، قد يكون عائد استثمار الأجانب في أدوات الدين، مخرجاً لحصول الحكومة على نقد أجنبي لتلبية بعض احتياجاتها الضرورية، وبخاصة السلع الاستراتيجية والأساسية، مثل النفط والقمح.

يفضل الأجانب الاستثمارات غير المباشرة مثل شراء أذون الخزانة، لقصر مدتها، وإمكانية الخروج بسرعة من الأسواق التي يشعرون فيها بالمخاطر، ومما يؤسف له أن تواجد الاستثمارات الأجنبية في الدين العام يغلب عليه الاستثمار بأذون الخزانة، وحتى في السندات الدولية التي طرحتها مصر أخيراً وتصل مدتها لنحو 30 عاما، فإن معدل الفائدة عليها هو الأعلى بالأسواق العالمية، إذ بلغ 8.5%، في حين أن السعر على سندات الخزانة الأميركية بحدود 2.3%، وفي أستراليا 2.5%.

ويمكن أن نشير إلى بعض مخاطر توسع الحكومة في استثمارات الأجانب بالدين العام المصري، وتتمثل في ما يلي:

-ارتفاع تكلفة تلك الاستثمارات، في ظل ارتفاع سعر الفائدة محليًا، أو تلك الأدوات المطروحة في السوق الدولية لصالح الحكومة المصرية، وبخاصة أن مخصصات الفوائد على الدين العام بالموازنة المصرية تقترب من 35% من حجم الإنفاق العام، وقد تلامس سقف نسبة 40%، في حالة استمرار توسع الحكومة في المديونية العامة، وهو اتجاه لا تخطئه عين من خلال متابعة حركة الحكومة في الاقتراض المحلي، أو عزمها على التوسع في الاقتراض الخارجي، فقد صرح كوجاك - نائب وزير المالية المصرية - بأن حكومته تعتزم اقتراض 9 مليارات دولار خلال العام المالي 2017/2018، من خلال المؤسسات المالية الدولية، وأسواق المال الدولية.

- تظل حالة عدم الاستقرار السياسي والأمني التي تعيشها مصر، وافتقادها موارد دولارية مهمة خلال الفترة القادمة – السياحة، وتراجع تحويلات العاملين بالخارج، ومحدودية الصادرات السلعية، والعجز في الميزان التجاري للبترول - عوامل تؤثر بشكل كبير على تكرار هروب الاستثمارات الأجنبية غير المباشرة من مصر، عند تكرار أحداث مشابهة لثورة 25 يناير 2011، أو وجود هزات كبيرة في الاقتصاد المصري.

- لا تزال السياسات الاقتصادية المصرية تركز بشكل كبير على إجراءات تتعلق بالسياستين المالية والنقدية، دون التوجه إلى إصلاح هيكلي في الجانب الإنتاجي، لتحرير القاعدة الإنتاجية المصرية بقطاعي الصناعة والزراعة من مشكلاتها، وبذلك ستظل الحكومة المصرية مضطرة لاستخدام جزرة سعر الفائدة المرتفع لبقاء هذه الاستثمارات، وما يستتبعه ذلك من زيادة أعباء الدين العام، وبقاء مشكلات مصر الاقتصادية بلا حل لفترات طويلة، واستنزاف الموارد المحلية لصالح الاستثمارات الأجنبية غير المباشرة.

على الرغم من ارتفاع تكاليف التمويل عبر الاستدانة الحكومية، تظل العبرة بتوظيف هذه الديون، والعائد من توظيفها، فإن تم استغلالها واستثمارها في مشروعات استثمارية إنتاجية، ويكون عائدها أعلى من تكلفة الاقتراض، فنحن أمام جدارة مالية واقتصادية كفء.

أما إذا استمر مسلسل استغلال وتوظيف هذه الديون في سد عجز الموازنة، وتمويل استيراد السلع الأساسية والاستراتيجية، فنحن أمام كارثة ستدفع ثمنها الأجيال القادمة، فضلًا عن شدة ضائقة الأزمة الاقتصادية على الأجيال الحالية.